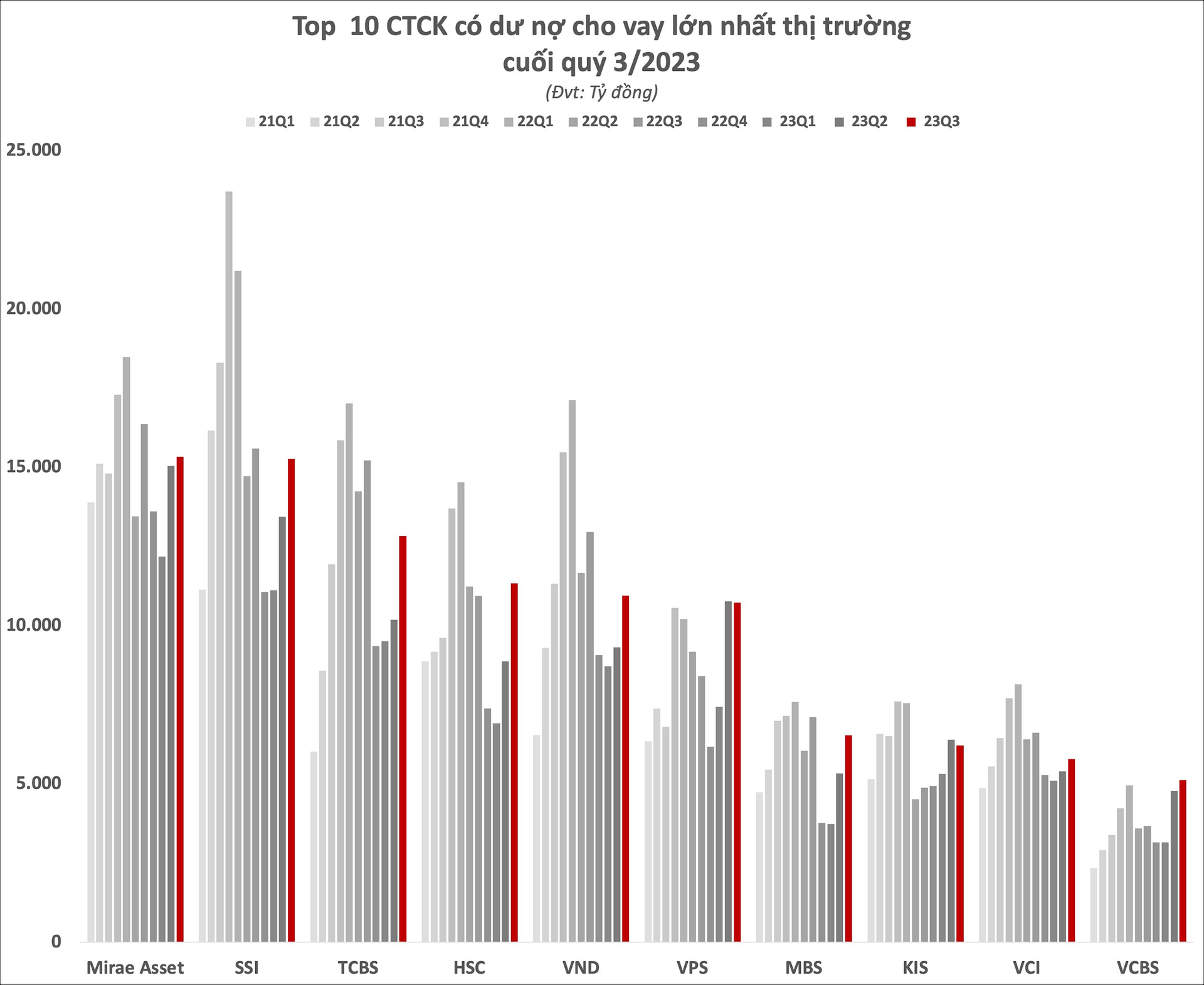

Đây cũng là lần đầu tiên sau hơn một năm (từ quý 1/2022), thị trường ghi nhận trở lại 6 công ty chứng khoán có dư nợ cho vay trên 10.000 tỷ đồng.

Tiếp đà hồi phục mạnh mẽ của quý trước, thị trường chứng khoán Việt Nam hừng hực khí thế tăng điểm trong giai đoạn nửa đầu quý 3/2023. Tâm lý nhà đầu tư được cải thiện giúp dòng tiền mạnh mẽ chảy vào thị trường, kéo theo nhu cầu sử dụng đòn bẩy (margin) liên tục gia tăng. Dù gặp rung lắc mạnh trong khoảng cuối quý tuy nhiên lượng dư nợ cho vay tại các công ty chứng khoán tại thời điểm cuối quý 3 vẫn ghi nhận mức tăng ấn tượng.

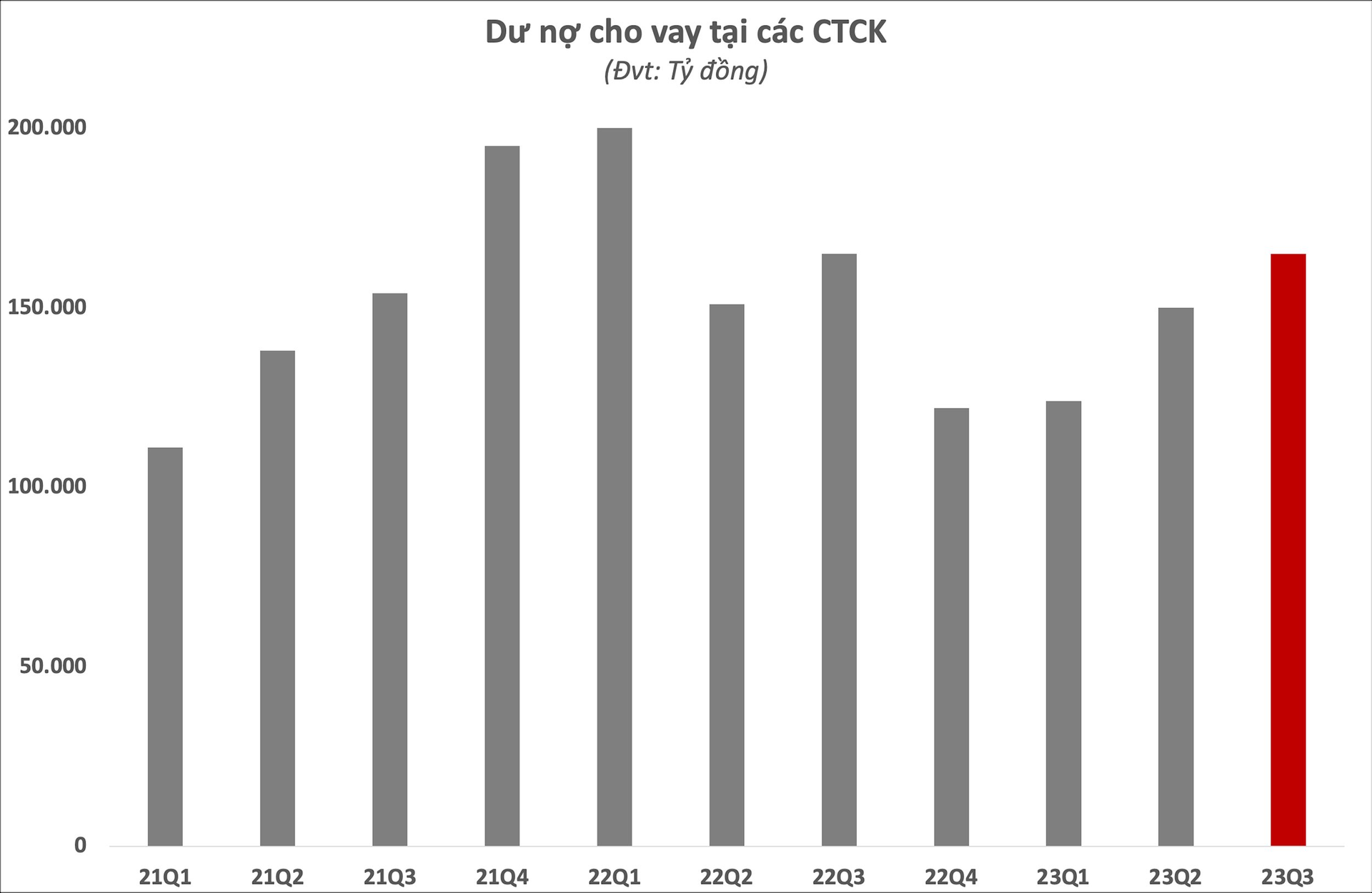

Cụ thể, dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối quý 3 ước tính lên đến 165.000 tỷ đồng, tăng 15.000 tỷ so với cuối quý 2 và tăng 43.000 tỷ đồng so với đầu năm. So với mức đỉnh hồi cuối quý 1 năm ngoái, con số còn kém khoản 35.000 tỷ đồng.

Trong đó, dư nợ margin tăng khoảng 17.000 tỷ so với cuối quý 2, ước đạt 159.000 tỷ đồng tại thời điểm 30/9, còn lại là ứng trước tiền bán.

Đây cũng là lần đầu tiên sau hơn một năm (từ quý 1/2022), thị trường ghi nhận trở lại 6 công ty chứng khoán có dư nợ cho vay trên 10.000 tỷ đồng. VNDirect và HSC đã trở lại danh sách, trong khi Mirae Asset, SSI, TCBS và VPS tiếp tục duy trì mức dư nợ cho vay vạn tỷ.

Đa phần các công ty chứng khoán đều ghi nhận dư nợ cho vay vào cuối quý 3 tăng so với thời điểm 30/6. Riêng tại top 10 công ty chứng khoán có dư nợ cho vay lớn nhất thị trường, ngoại trừ VPS và Chứng khoán KIS ghi nhận sụt giảm nhẹ, toàn bộ các tên tuổi còn lại đều đã mở rộng quy mô hoạt động cho vay trong quý vừa qua.

Trong đó, SSI, TCBS, HSC, VNDirect và MBS ghi nhận dư nợ cho vay tăng trên nghìn tỷ trong quý 3 vừa qua. Riêng TCBS là cái tên có dư nợ cho vay tăng mạnh nhất, hơn 2.600 tỷ đồng để lên mức 12.827 tỷ. Hai công ty dẫn đầu về dư nợ là Mirae Asset và SSI tăng lần lượt 282 tỷ và 1.830 tỷ đồng so với cuối quý 2.

Nhà đầu tư mạnh dạn dùng đòn bẩy

Theo số liệu từ Trung tâm lưu ký Chứng khoán Việt Nam (VSD), lượng tài khoản mở mới vượt mức 100.000 tài khoản nhiều tháng gần đây. Tính đến cuối tháng 9, tổng số tài khoản nhà đầu tư cá nhân trong nước đã vượt mức 7,76 triệu tài khoản, tương đương khoảng hơn 8% dân số. Cùng với số tài khoản gia tăng mạnh, thanh khoản thị trường chứng khoán cải thiện tích cực, các phiên giao dịch tỷ đô dần xuất hiện trở lại.

Nhà đầu tư gia nhập trở lại kênh chứng khoán, ngoài lượng tiền được chuyển từ các kênh truyền thống như tiết kiệm chảy sang, đồng thời họ cũng mạnh dạn hơn trong việc sử dụng margin.

Cần nói rằng đà tăng của dư nợ cho vay tại nhóm chứng khoán khả năng cao diễn ra trong giai đoạn nửa đầu quý 3, trùng với thời điểm thị trường thuận lợi cộng thêm mặt bằng lãi suất thấp. Song, áp lực bán mạnh từ nửa sau tháng 8 được nhiều chuyên gia đánh giá là có một phần xuất phát từ động thái bán giải chấp “call margin”, đưa dư nợ xuống mức thấp hơn đôi chút.

Trên thực tế, việc liên tiếp giảm lãi suất huy động từ đầu năm đã giúp thị trường chứng khoán dần trở nên hấp dẫn hơn so với thời điểm đầu năm 2023. Lãi suất giảm kỳ vọng sẽ dần có tác động tích cực tới thu nhập thị trường cũng như giảm chi phí cơ hội khi đầu tư chứng khoán, do đó một phần tiền gửi ngân hàng có thể chuyển dịch sang kênh cổ phiếu dù con số có thể không quá lớn.

Tuy nhiên, dư địa còn lại để tiếp tục giảm lãi suất không lớn. Dragon Capital trong báo cáo gần đây cho rằng mặt bằng lãi suất trong nước khó có thể giảm thêm nếu đồng USD mạnh lên và lợi suất trái phiếu chính phủ Mỹ 10 năm tiếp tục tăng cao trong thời gian tới. Các yếu tố bên ngoài vẫn tiếp tục gây áp lực lên đồng Việt Nam cùng với việc lạm phát trong nước tăng 2 tháng liên tục, dẫn tới dư địa nới lỏng thêm chính sách tiền tệ của NHNN sẽ bị hạn chế.

Kỳ vọng tăng trưởng nhờ mức định giá đang ở vùng hấp dẫn

Mặc dù tình hình vĩ mô hàm chứa nhiều yếu tố có thể tác động, song thị trường Việt Nam vẫn được đặt nhiều triển vọng, đặc biệt là khối ngoại. Ông Lê Anh Tuấn – Giám đốc Khối chứng khoán của Dragon Capital tự tin vào kịch bản chứng khoán đang vào chu kỳ phục hồi, nhưng triển vọng lợi nhuận chưa rõ nét nên diễn biến uptrend vẫn còn nhiều biến động. Mặc dù vậy, khi triển vọng lợi nhuận cải thiện, chu kỳ phục hồi của thị trường sẽ rõ ràng hơn, nhà đầu tư không nên kỳ vọng cú giảm 15-20% của thị trường.

Pyn Elite Fund cũng tự dự báo tăng trưởng thu nhập của các công ty niêm yết trong năm 2024 sẽ đạt mức cao, khoảng 25–30%và kỳ vọng tăng trưởng thu nhập sẽ vẫn duy trì khá tốt vài năm tới. Bên cạnh dự phóng về tăng trưởng lợi nhuận, Pyn Elite Fund cũng đánh giá rất cao khả năng đi lên mạnh mẽ của thị trường thời gian tới.

Theo quỹ ngoại đến từ Phần Lan này, tỷ lệ P/S (giá trên doanh thu) đang cho thấy TTCK Việt Nam được định giá tương đối thấp so với đầu năm 2022. Quỹ nhận định thị trường có tiềm năng trở lại mức định giá trên trong 12 tháng tới, tương ứng kỳ vọng tỷ lệ P/S sẽ tăng từ 1,3 lên trên 2,0 khi sự gián đoạn đối với hệ thống tài chính đang giảm dần, các doanh nghiệp triển vọng được cải thiện nhờ điều kiện kinh tế thuận lợi hơn và tăng trưởng thu nhập tăng tốc.

Theo Phương Linh/Nhịp Sống Thị Trường