Một số công ty chứng khoán sẽ mất nguồn lợi nhuận từ chênh lệch lãi suất, nhà đầu tư cũng bớt đi lựa chọn lúc tiền rảnh. Tuy nhiên việc cấm “biến tướng” huy động vốn là cần thiết để giảm rủi ro cho nhà đầu tư, theo chuyên gia.

Công ty chứng khoán không có chức năng nhận tiền gửi như tổ chức tín dụng

Ủy ban Chứng khoán Nhà nước mới đây đã có văn bản gửi các công ty chứng khoán nhằm chấn chỉnh việc huy động vốn nhà đầu tư rồi trả lãi suất như ngân hàng.

Văn bản được ban hành sau khi cơ quan quản lý nhận thấy có hiện tượng một số công ty chứng khoán thỏa thuận cho phép khách hàng, nhà đầu tư được hưởng lãi suất trên số tiền chưa phát sinh giao dịch.

Thực tế thời gian qua, báo chí từng phản ánh việc một số công ty chứng khoán triển khai hình thức hợp tác đầu tư, tiết kiệm tiền gửi hay các sản phẩm tài chính mới, nhưng thực chất là huy động vốn từ nhà đầu tư.

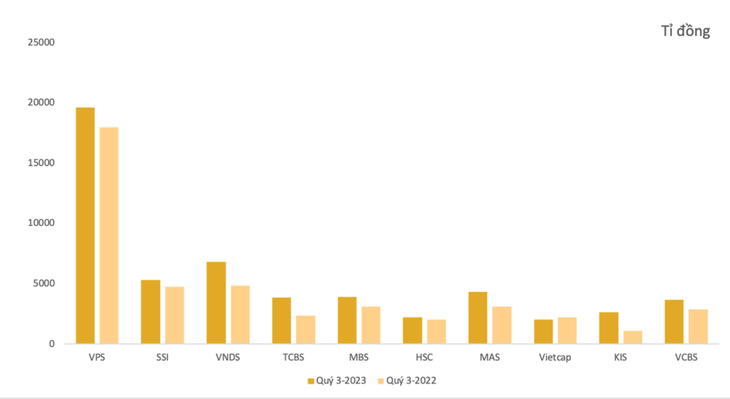

Thống kê số dư tiền gửi khách hàng thể hiện trên báo cáo tài chính công ty chứng khoán, tính đến cuối quý 3-2023 có khoảng 77.000 tỉ đồng, cao nhất trong vòng 5 quý.

Tìm hiểu của Tuổi Trẻ Online, lượng tiền gửi này bao gồm hai phần chính là tiền sẵn sàng chờ để giao dịch và thứ hai là dạng tiền gửi ngắn hạn.

Theo ông Bùi Văn Huy – giám đốc chi nhánh TP.HCM Chứng khoán DSC, thông thường nếu tổng thanh khoản thị trường khoảng 20.000 tỉ đồng sẽ có khoảng 50.000 tỉ đồng là tiền gửi thực chất để giao dịch.

Khoản còn lại dao động khoảng 25.000 – 30.000 tỉ đồng nằm ở dạng các sản phẩm dạng “tiền gửi ngắn hạn”. Đó là chưa tính các công ty chứng khoán hạch toán số tiền này ở khoản mục khác, theo ông Huy.

Không chỉ 60.000 – 70.000 tỉ đồng, có lúc cao điểm khoản tiền gửi khách hàng còn lên tới 100.000 tỉ đồng. Giả sử một phần trong số tiền được sử dụng để kinh doanh chênh lệch lãi suất, số lợi thu về không hề nhỏ.

Phía Ủy ban Chứng khoán nêu rõ trường hợp công ty chứng khoán đã có hoạt động cho nhà đầu tư được hưởng lãi suất trên số tiền chưa phát sinh giao dịch phải dừng ngay việc thỏa thuận hoặc ký mới. Đồng thời phải tất toán toàn bộ giao dịch đã phát sinh liên quan đến hoạt động này, chậm nhất trước ngày 30-6-2024.

Trước yêu cầu nêu trên, ông Huy nhận định nguồn trên thị trường giờ không quá thiếu, nhưng các công ty chứng khoán sẽ mất khoản huy động giá rẻ.

Một số công ty sẽ mất một phần nguồn lợi nhuận từ kinh doanh chênh lệch trên thị trường tiền tệ. Nhà đầu tư cũng mất đi lựa chọn lúc tiền rảnh. Tuy nhiên ông Huy cho rằng việc cấm biến tướng huy động vốn là cần thiết, đổi lại sẽ bớt lo ngại rủi ro hơn cho nhà đầu tư.

Các công ty chứng khoán được phép làm gì?

Nói với Tuổi Trẻ Online, PGS.TS. Nguyễn Hữu Huân – trưởng bộ môn thị trường tài chính, Đại học Kinh tế TP.HCM – cũng cho rằng việc chấm dứt các hoạt động huy động vốn biến tướng là cần thiết, dù ít nhiều có thể ảnh hưởng đến nguồn vốn cấp margin.

Về pháp lý, theo ông Huân, Luật Các tổ chức tín dụng hiện hành cũng quy định chỉ các tổ chức tín dụng mới được phép thực hiện huy động vốn từ cá nhân.

Ngoài ra, Luật Chứng khoán 2019 cũng quy định rõ các công ty chứng khoán chỉ được phép thực hiện 4 nghiệp vụ gồm: môi giới, tự doanh, bảo lãnh phát hành và tư vấn đầu tư chứng khoán.

“Còn thực tế, hiện nay khá nhiều đơn vị không phải tổ chức tín dụng nhưng vẫn huy động tiền và trả lãi như ngân hàng gây lo ngại rủi ro”, ông Huân nói và đặt ra giả thiết sau huy động vốn là đầu tư không đúng mục đích, sẽ dẫn đến mất khả năng chi trả.

Cũng từ vụ việc này, vấn đề tách bạch tiền nhà đầu tư từng được đề cập cả chục năm trước nay lại “nóng” trở lại. Tại thông tư 121 của Bộ Tài chính có hiệu lực từ năm 2021 cũng quy định, công ty chứng khoán phải xây dựng hệ thống quản lý tách bạch tiền của khách hàng.

Hồi đầu tháng 8-2023, Ủy ban Chứng khoán Nhà nước đã gửi công văn số 5137 tới các công ty chứng khoán lấy ý kiến xây dựng các văn bản quy phạm pháp luật, trong đó có nội dung về “quản lý tách bạch tài sản của nhà đầu tư tại công ty chứng khoán”.

Theo thông tin Tuổi Trẻ Online, nhiều công ty chứng khoán ngay sau đó đã cho biết sẽ gặp khó khăn nếu tách bạch tài khoản sang ngân hàng thương mại quản lý. Trong đó, có lý do lo ngại sự xáo trộn lớn về con người và kinh phí đầu tư lớn, hệ thống không tương thích.

Chưa kể, việc này cũng dẫn đến khả năng phát triển sản phẩm của các công ty chứng khoán hoàn toàn phụ thuộc vào sự phối hợp của ngân hàng thương mại. Ngay cả với các nghiệp vụ đang triển khai như cho vay ký quỹ, ứng trước tiền bán chứng khoán, giao dịch trong ngày… cũng có thể gặp khó khăn, một số công ty chứng khoán lo ngại.