Hiệp hội Thị trường Trái phiếu Việt Nam ước tính trong 2 tháng cuối năm sẽ có khoảng 41.009 tỷ đồng trái phiếu doanh nghiệp đáo hạn.

Con số trên được Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) nêu ra trong Báo cáo thị trường trái phiếu tháng 10.

Trong đó, có 16 mã trái phiếu chậm trả lãi, gốc với tổng giá trị khoảng 1.006 tỷ đồng và 47 mã trái phiếu được gia hạn/thay đổi lãi suất.

VBMA cũng cho biết theo dữ liệu tổng hợp từ Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), tính riêng tháng 10 có 18 đợt phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ với tổng giá trị 20.826 tỷ đồng.

Trong tháng 10, Công ty cổ phần Vinhomes (mã chứng khoán: VHM) là đơn vị phát hành nhiều nhất với 3 đợt có tổng giá trị 5.000 tỷ đồng, kỳ hạn 1,5-2 năm, lãi suất 12%/năm.

Theo sau là Ngân hàng TMCP Quốc tế (VIB, mã chứng khoán: VIB) với 2 đợt phát hành, tổng giá trị là 4.500 tỷ đồng, kỳ hạn 3 năm, lãi suất 5,8-6%/năm.

Bên cạnh đó, ngân hàng TMCP Á Châu (ACB, mã chứng khoán: ACB) cũng phát hành 3 đợt với tổng giá trị 3.900 tỷ đồng, kỳ hạn 2-3 năm, lãi suất 6-6,5%/năm.

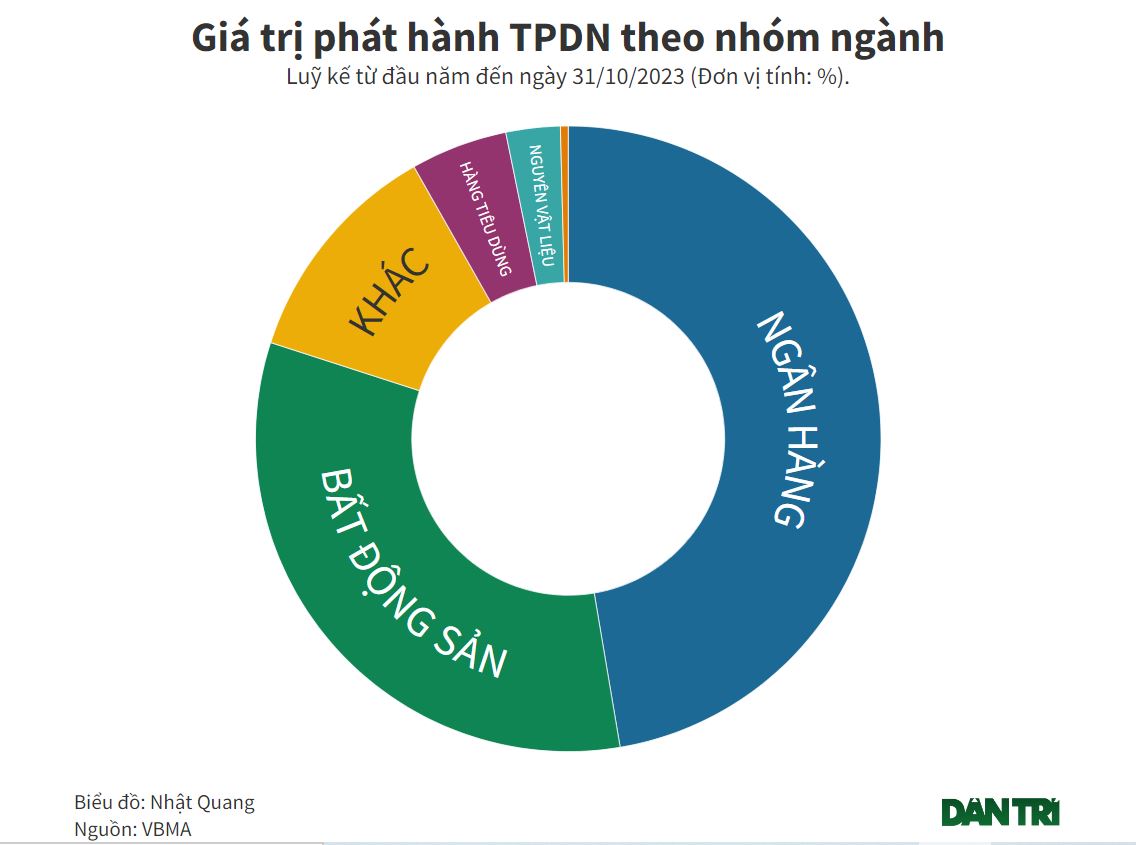

Lũy kế từ đầu năm đến 31/10, tổng giá trị phát hành TPDN được ghi nhận là 209.150 tỷ đồng. Trong đó, 25 đợt phát hành ra công chúng trị giá 23.768 tỷ đồng (chiếm 11,4% tổng giá trị phát hành) và 171 đợt phát hành riêng lẻ trị giá 185,382 tỷ đồng (chiếm 88.6% tổng số).

Theo VBMA, ngành ngân hàng vẫn là nhóm chiếm ưu thế với 99.023 tỷ đồng (tức 47,3% tổng số), theo sau là nhóm bất động sản với 68.256 tỷ đồng, chiếm tỷ trọng 32,6%.

Về giá trị mua lại, các doanh nghiệp trong tháng 10 đã mua lại 13.645 tỷ đồng, giảm 17,4% so với cùng kỳ năm 2022.

VBMA cho biết sắp tới có 2 đợt phát hành trái phiếu từ hai ngân hàng là BIDV và HDBank.

Hội đồng quản trị BIDV đã thông qua phương án phát hành riêng lẻ trong quý 4, với tổng giá trị phát hành tối đa 5.500 tỷ đồng nhằm tăng vốn cấp 2. BIDV cho biết đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo. Lãi suất áp dụng do BIDV quy định cho từng đợt phát hành (tối đa 5 đợt), kỳ hạn 1-5 năm.

HDBank cũng đã thông qua phương án phát hành trái phiếu riêng lẻ lần hai với tổng giá trị phát hành tối đa 8.000 tỷ đồng, các điều khoản cụ thể của trái phiếu như kỳ hạn và lãi suất sẽ được quyết định khi phát hành.